한국의 애널리스트, 펀드매니저들이 업계를 떠나는 이유

안녕하세요.

이 포스팅에서는 국내의 애널리스트, 펀드매니저들이 업계를 떠나는 이유와 현 상황에 대해 다뤄보겠습니다.

물론 국내외를 막론하고 증시가 힘든 상황입니다.

전 세계적으로 힘든 경제 상황도 한몫했겠지만, 그 외에 다른 이유도 있다고 하는데요.

함께 자세히 알아보는 시간을 가져보려 합니다.

도움이 되시길 바라며, 시작하겠습니다.

한국의 애널리스트, 펀드매니저들이 업계를 떠나는 이유

1-1. 한국 주식시장의 부진

한국의 애널리스트와 펀드 매니저들은 주식 시장이 계속 침체되면서 업계를 떠나고 있습니다.

증권사 실적에서 위탁매매 비중이 점차 줄어들고 있고, 자산운용업계에서는 상장지수펀드(ETF)가 액티브 펀드를 대체하고 있습니다.

게다가 주가와 채권 가격이 같이 하락하고 있는 상황입니다.

위의 사진은 13일 서울 중구 하나은행 거래소에서 트레이더들이 일을 하는 모습입니다.

이날 한국 종합주가지수는 전 거래일(2202.47)보다 39.60포인트(1.8%) 하락한 2162.87로 마감했습니다.

코스닥은 전 거래일(671.67)보다 20.08포인트(2.99%) 하락한 651.59에 장을 마감했습니다.

1-2. 리서치센터의 영향력 작아져

지난 13일, 금융투자협회 소식에 따르면 9월 22일 기준 금투협에 등록된 애널 리스트(금융투자 애널리스트)는 1,066명입니다.

이는 지난해 말(1040)보다 소폭 증가한 수치지만, 2019년(1094), 2020년(1078)보다는 감소한 수치입니다.

2010년에 1,500명 이상이었던 것과 비교하면 거의 30% 감소했습니다.

회사 내 리서치 센터의 영향력이 많이 줄어든 것으로 파악됩니다.

리서치 센터는 주요 수입원이 되는 법인 고객에 대한 투자 참고 자료 제시 등 홀세일 지원을 주로 제공합니다.

그런데 증권사들이 기업공개(IPO), 투자은행(IB), 지점 자산관리(WM) 등의 비중을 높이면서 리서치 센터의 역할이 작아지고 있습니다.

1-3. 브로커리지 감소세

증권업의 부진도 뚜렷했습니다.

금융감독원에 따르면 2분기 국내 58개 증권사의 수탁수수료 수익은 1조 3000억 원으로 전분기(1조 4500억 원)보다 10.3%(1504억 원) 감소했습니다.

같은 기간 유가증권시장 거래액은 전분기(655조 4000억 원)보다 7.4%(48조 3000억 원) 줄었으며, 이 영향이 컸던 것으로 풀이됩니다.

코스닥 시장도 같은 기간 거래량이 9.8% 감소했습니다.

1-4. 증권사 리포트의 수요 줄어

증권사 보고서 수요 감소도 영향을 미친 것으로 분석됩니다.

개인 투자자들이 다양한 채널을 통해 얻는 정보의 양은 계속해서 증가하고 있습니다.

그 예로 삼 프로 TV는 9만여 편의 영상과 211만 구독자를 보유하며 증권사, 경제방송사를 넘어선 대표적인 투자채널로 성장했습니다.

2. 설자리 좁아진 애널리스트들

위의 이유들로 애널리스트가 극히 적거나, 리서치센터를 별도로 두지 않는 곳들도 있습니다.

금투협에 등록된 59개 증권사 중 8곳은 애널리스트가 없습니다.

이밖에 토스 증권은 리서치 센터 없이 애널리스트 2명이 콘텐츠 매니저 3명과 협업해 개인 투자자 대상 시장·업종 분석 리포트를 모바일 트레이딩 시스템(MTS) 내에서 제공하고 있습니다.

카카오페이증권 역시 애널리스트 1명이 리테일 사업 부서 소속으로 활동하고 있습니다.

리포트 공개는 추후 재개될 예정입니다.

이에 애널리스트들은 자신이 맡던 업계의 기업으로 향하거나 투자자문사로 가는 경우도 있습니다.

특히 애널리스트는 주식 매매가 극히 제한되기 때문에 처우에 만족하지 못할 경우 투자가 가능한 가상자산 업계로 넘어가기도 합니다.

한 대형증권사 연구원은 “리서치센터 입지가 작아지면서 애널리스트는 시장 파악을 단기간에 집중적으로 하기 위한 발판으로 인식되고, 결국 IB나 부동산 등 대체투자 쪽으로 가려는 이들이 많아진 건 사실”이라며 “문제는 애널리스트가 줄어들게 되면 투자 준거점이라고 하는 컨센서스가 제대로 형성되지 않는다는 점”이라고 짚었습니다.

3. 펀드매니저들도 마찬가지

펀드매니저들도 끝 모르고 떨어지는 증시에 업계에서 발을 빼는 모양새입니다.

올해 들어 미국 연방준비제도(Fed)가 세 차례 자이언트 스텝(기준금리 0.75%p 인상)을 밟는 등 공격적 긴축을 단행하면서 주식과 채권 가격이 같이 떨어지는 현상이 빚어지고 있습니다.

한국은행 금융통화위원회는 결국 12일에 지난 7월에 이어 사상 두 번째 빅 스텝(0.5% p 인상)을 단행하며 증시 전망 탁도를 한층 높였습니다.

이처럼 대내외 상황이 열악한 탓에 펀드매니저들이 이렇다 할 전략을 세우기 힘든 실정입니다.

높은 환금성과 매매 편리성을 내세운 상장지수펀드(ETF)가 액티브 펀드 자리를 점차 대체해가고 있는 데다, ETF를 제외한 공모펀드 수익률은 주저앉고 있어 펀드매니저들도 맥이 빠지는 분위기입니다.

실제로 펀드매니저들 경력도 짧아지고 있습니다.

고위·중간급들이 떠나면서 젊은 매니저들만 남은 것으로 해석됩니다.

금투협에 따르면 올해 10월 초 기준 57개 자산운용사의 펀드매니저 787명의 평균 경력은 5년 7개월로 집계됐습니다.

이 수치는 매년 12월 초 기준 2015년(8년 1개월), 2016년(8년 8개월), 2017년(8년 7개월), 2018년(5년 5개월) 등으로 지속적으로 낮아졌습니다.

한 자산운용사 펀드매니저는 “정부에서 공모펀드 활성화 대책을 내놔도 시장이 워낙 안 좋다 보니 노력 여하로 성과가 결정되는 구조가 아닌 데다 대세로 떠오른 ETF 쪽으로 넘어가거나 아예 투자자문사를 차려 독립하는 이들도 상당수”라며 “코로나19 때 버텼지만 올해 들어 금리가 쉴 새 없이 오르면서 다들 지친 모습”이라고 전했습니다.

글을 마치며

이렇게 해서 국내 애널리스트와 펀드매니저들이 업계를 떠나는 이유에 대해 알아보았습니다.

도움이 되셨길 바라며 다음 글에서 더 좋은 내용으로 찾아뵙도록 하겠습니다.

감사합니다.

더 많은 기업이야기 보러가기

'주식이야기/기업이야기' 카테고리의 글 목록

주식, 심리, 영어, 직업, 창업, 일상, 살면서 누구나 고민해봤던 주제의 에피소드.

heybook.net

더 많은 ETF 정보 보러가기

'주식이야기/ETF이야기' 카테고리의 글 목록

주식, 심리, 영어, 직업, 창업, 일상, 살면서 누구나 고민해봤던 주제의 에피소드.

heybook.net

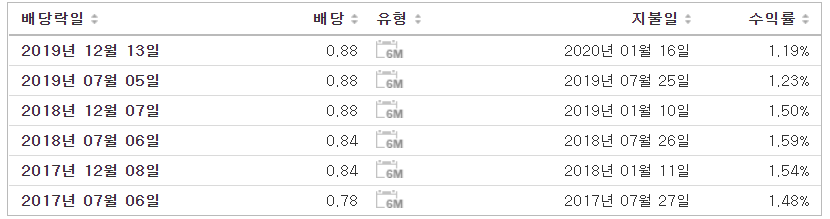

배당 일정

배당월 1 / 4 / 7 / 10

나이키 / JP모건 / 코카콜라 / 글로벌넷 리스 / 램리서치/ 화이자 / 콜게이트 팜 올리브 / 액센츄어 / 오라클 / 제너럴밀스 / 모건스탠리 / 컴캐스트 /

배당월 2 / 5 / 8 / 11

애플 / 스타벅스 / AT&T / 마스터카드 / 프록터 앤 갬블 / 오메가 헬스케어 / 코스트코 / 버라이즌 / 텍사스 인스트루먼트 / 페이 첵스 / 엑슨모빌 / 타이슨 푸드 / 타겟 / 암젠 / IBM / 레이시온 테크놀로지스 /

배당월 3 / 6 / 9 / 12

마이크로소프트 / 비자 / 존슨 앤 존슨 / 맥도널드 / 보잉 / 뱅크 오브 아메리카 / 펩시코 / 월마트 / 인텔 / 웰스파고 / 허니웰 인터내셔널 / 도미노피자 / 퀄컴 / 블랙록 / 길리어드 사이언스 / 3M / 유나이티드헬스 그룹 / 암젠 / 홈디포 / 아날로그디바이스 / 로스스토어 / 스카이웍스 솔루션스 / 켈로그 / 에스티로더 / 골드만삭스 / 브로드컴 / 캠핑월드 / 린데 / 가민 / 트래블러스 컴퍼니 / 킴벌리클라크 / 써모피셔 / 몬델리즈 / 페덱스 / 머크 / HP /

(배당월 1,4,6) 아메리칸 익스프레스 /

(배당월 4) 블리자드 /

(배당월 4/6/10) 아메리칸타워 /

(배당월 3/5/8/11) 에퀴닉스 /

(배당월 1/7) 디즈니

(배당월 2,3/5,6/8,9) 코노코필립스 /

(매월 배당) 리얼티 인컴 / 그린리얼티 / AGNC /

배당 ETF

SPY / IVV / VOO / QQQ / DIA / SOXX / XLF / IBB / VIG / EWQ / ARKQ

https://kr.investing.com/equities

* 배당락일(EX-DATE) : 배당에 대한 권리가 떨어진(落) 날입니다. 배당락일 전일까지는 주식이나 ETF를 보유하여야 배당금을 받을 수 있습니다. 배당락일 전일까지만 주식을 매수하고, 배당락일에 매도하더라도 배당금을 받을 수 있습니다.

* 배당 선언일(DECLARATION DATE) : 배당금액과 배당 지급일을 결정하여 선포하는 날입니다.

* 배당기준일(RECORD DATE) : 배당을 받을 주주들을 결정하는 기준이 되는 날입니다. 배당락일 전일까지 주식을 매수해야 배당기준일까지 주식이 결제됩니다.

* 배당 지급일(PAYMENT DATE) : 배당이 실제 주주들에게 지급되는 날입니다.

'경제이야기' 카테고리의 다른 글

| 한국 은행들이 현금 보유 늘리는 이유 (0) | 2022.10.24 |

|---|---|

| 글로벌 해상운임지수 곤두박질, 해운 업계 어려워진 이유는? (0) | 2022.10.19 |

| 주가 5% 상승한 미국 최대 코인 거래소 ‘코인 베이스’ (0) | 2022.10.17 |

| 미국 증시 3·4분기 실적 발표 시즌, 월가의 투자 조언 (0) | 2022.10.17 |

| 10월 3주 차 명품주 관련 이슈 (0) | 2022.10.17 |

댓글